Ethereum: Das erwartet den ETH-Kurs nach „The Merge“ – neue Analyse

Options-Trader stellen sich bei Ethereum nach dem Merge auf Volatilität ein und rechnen mit einem Abwärtsrisiko.

Der mit Spannung erwartete Ethereum Merge findet voraussichtlich am 15. September statt. Dabei wird die bestehende Proof-of-Work-Ausführungsschicht (PoW) mit der gleichzeitig laufenden Proof-of-Stake-Beacon-Chain (PoS) zusammengelegt. Die Befürworter versprechen sich davon Skalierungs- und Umweltvorteile.

Obwohl der Preis im Vorfeld von The Merge deutlich gestiegen ist und seit dem Tiefpunkt am 18. Juni um 90% zugenommen hat, scheint die Kaufaktivität am Wochenende bereits ihren Höhepunkt erreicht zu haben.

Die Analyse der ETH-Derivate-Metriken zeigt, dass die Trader nach dem Merge einen Preisrückgang erwarten.

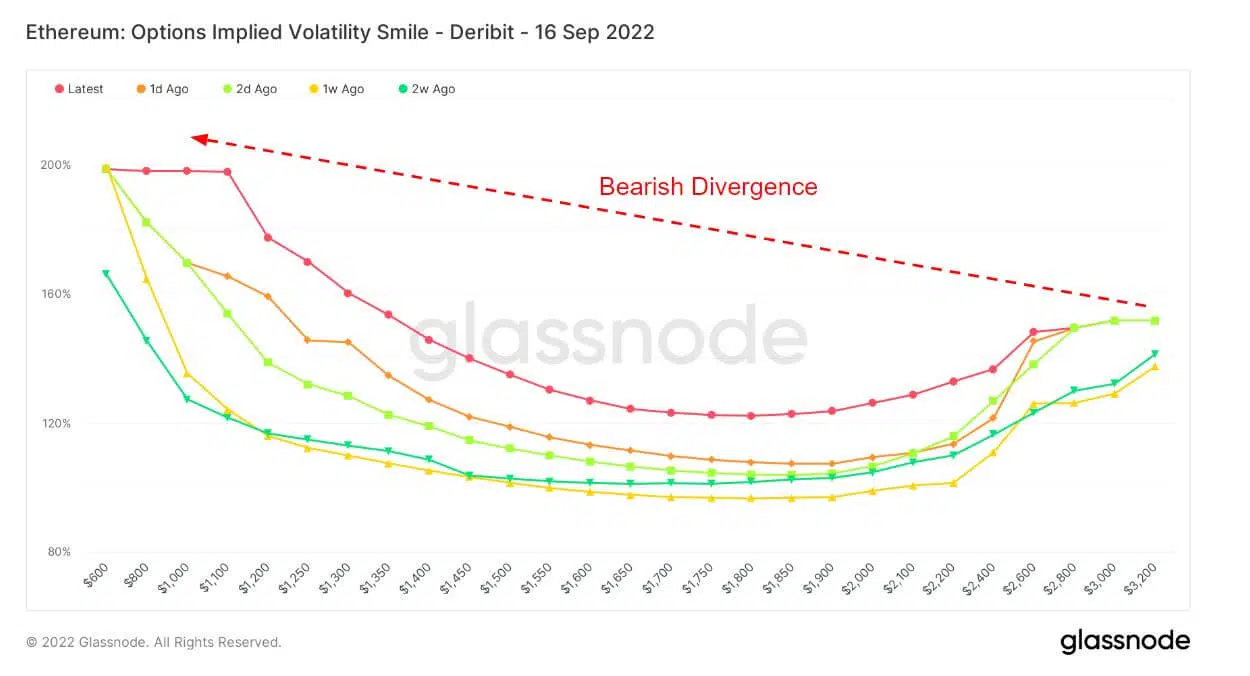

Das „Lächeln der Volatilität“

Das „Volatilitäts-Smile-Diagramm“ zeigt die implizite Volatilität, indem es den Ausübungspreis von Optionen mit demselben Basiswert und demselben Verfallsdatum aufzeichnet. Die implizite Volatilität steigt, wenn der Basiswert einer Option weiter aus-dem-Geld (OTM) oder im-Geld (ITM) ist als am-Geld (ATM).

Optionen, die weiter OTM sind, haben in der Regel eine höhere implizite Volatilität. Daher zeigen Volatility Smile-Diagramme in der Regel eine „Smile“-Form. Anhand der Steilheit und Form dieses „Smiles“ lässt sich die relative Kostspieligkeit von Optionen bewerten und abschätzen, welche Art von Tail-Risiken der Markt einpreist.

Die nebenstehende Legende bezieht sich auf historische Überlagerungen und zeigt die Form des Smile vor 1 Tag, 2 Tagen, 1 Woche bzw. 2 Wochen. Wenn beispielsweise die Werte der impliziten ATM-Volatilität für extreme Strikes im Vergleich zu den historischen Overlays heute niedriger sind, könnte dies auf ein geringeres Tail-Risiko hindeuten, das vom Markt eingepreist wird. In solchen Fällen hat der Markt eine geringere Wahrscheinlichkeit für extreme Bewegungen im Vergleich zu mittleren Bewegungen.

In einer früheren Studie von vor einem Monat wurde das Verhalten von Options-Tradern anhand des Smile Volatility-Charts untersucht. Die allgemeine Schlussfolgerung lautete: Options-Trader erwarten einen Kursanstieg bei Ethereum, der nach The Merge zu einem Kursrückgang führt. Aber hat sich zwischen damals und heute etwas geändert?

Das nachstehende Volatilitäts-Smile-Diagramm zeigt eine bärische Divergenz für jedes der historischen Overlays – und das aktuelle Smile. Bei niedrigeren Ausübungspreisen ist die implizite Volatilität in der Regel niedriger. Der linke Ausläufer liegt jedoch in jedem Fall bei 100% oder mehr. Das weist auf das Potenzial für Schwankungen der impliziten Volatilität nach dem Merge bei Ethereum hin.

Ethereum Volatility Smile, Quelle: Glassnode.com

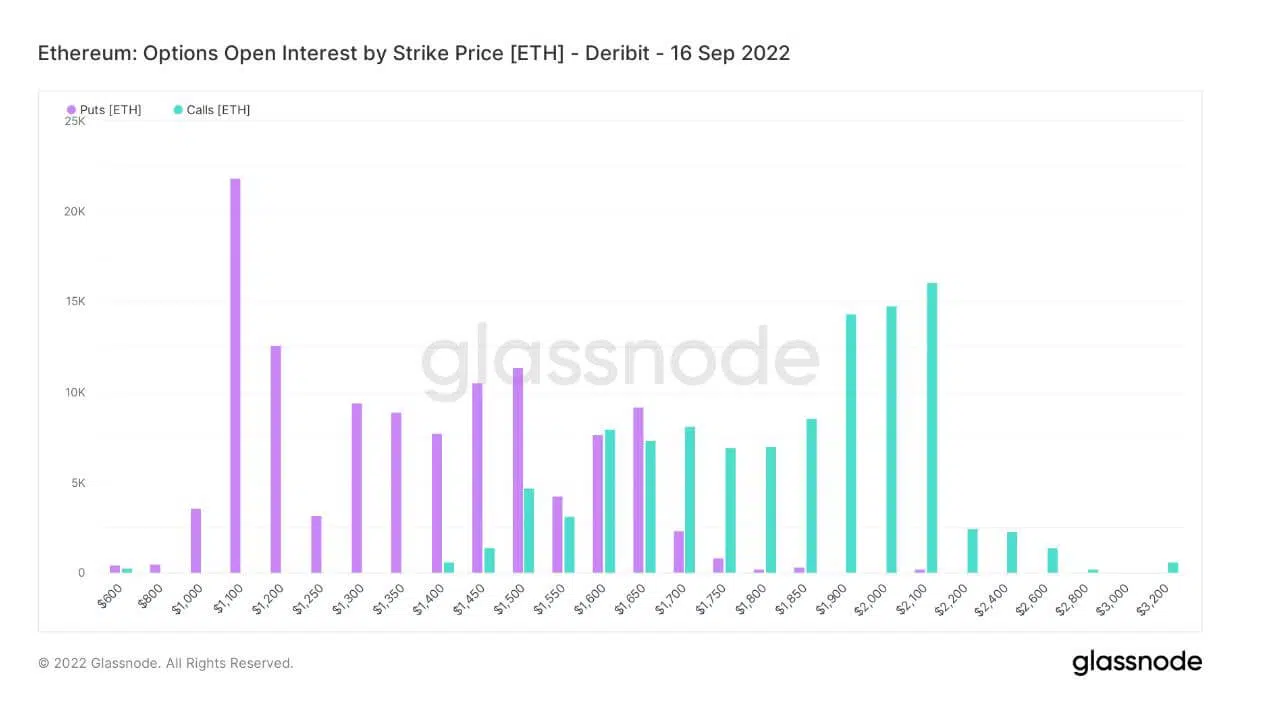

Options Open Interest

Das Open Interest an Optionen bezieht sich auf die Anzahl der aktiven Optionskontrakte. Dabei handelt es sich um Kontrakte, die getradet wurden, aber noch nicht durch einen gegenläufigen Trade oder eine Abtretung liquidiert wurden.

Es gibt keine Informationen darüber, wann die Optionen gekauft oder verkauft wurden. Diese Kennzahl kann jedoch verwendet werden, um das Volumen bei verschiedenen Ausübungspreisen zu messen und die Liquidität zu bestimmen.

Der nachstehende Chart zeigt das gesamte Open Interest an Puts und Calls nach Ausübungspreis. Eine leichte Tendenz zu Puts (oder dem Recht, einen Kontrakt zu verkaufen) deutet auf eine bearishe Stimmung hin. Gleichzeitig zeigt der wichtigste Datenpunkt über 22.000 Puts bei einem Preis von 1.100 Dollar.

Open Interest an Ethereum-Optionen nach Ausübungspreis, Quelle: Glassnode.com

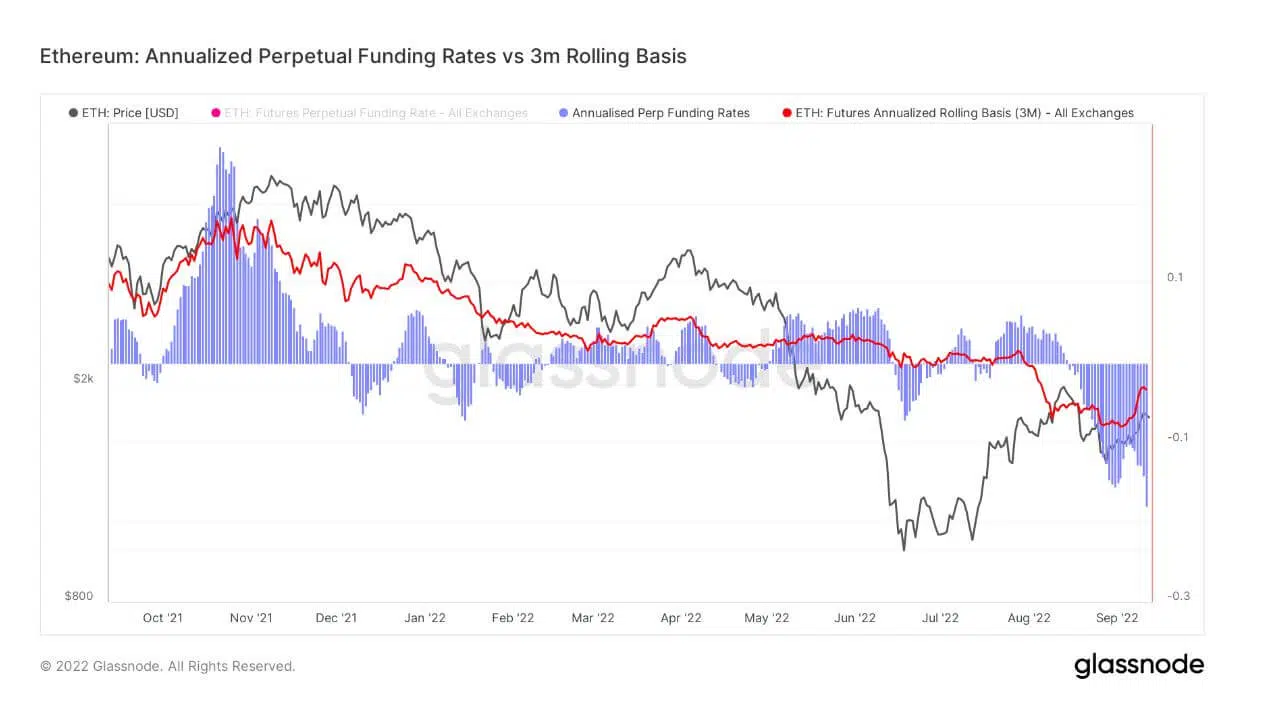

Annualisierte unbefristete Finanzierung

Diese Kennzahl vergleicht die annualisierten Renditen, die bei einem Cash-and-Carry-Trade zwischen Futures mit 3-monatigem Verfall (rollierende 3-Monats-Basis) und der unbefristeten Finanzierung möglich sind.

Da bei digitalen Vermögenswerten im Gegensatz zu physischen Waren nur geringe Lager-, Bearbeitungs- und Lieferkosten anfallen, haben sich Futures mit unbegrenzter Laufzeit zu einem bevorzugten Instrument für Marktspekulationen, Risikoabsicherung und die Erzielung von Prämien für Finanzierungssätze entwickelt.

Perpetual Funding Rates, die niedriger als der rollierende 3-Monats-Satz traden, stellen historisch gesehen Perioden der Unterbewertung dar und treten in der Regel während Bärenmärkten auf. Daher nutzen einige Trader den Zeitpunkt, an dem dies geschieht, als Signal für ein Markthoch.

Der nachstehende Chart zeigt, dass der ewige Zinssatz zu diesem Zeitpunkt seit etwa drei Wochen unter dem rollierenden 3-Monats-Zinssatz notiert. Dies könnte darauf hindeuten, dass Trader mit Volatilität rechnen, sich zurückhalten und mit dem Einsatz von Kapital warten.

Auf dem Höhepunkt des Marktes im November 2021 war das Gegenteil der Fall: Der ewige Zinssatz lag deutlich über dem rollierenden 3-Monats-Zinssatz.

Annualisierte ewige Finanzierungsrate, Quelle: Glassnode.com

Bitcoin vs. Ethereum Options Open Interest

Ein Vergleich der Bitcoin- und Ethereum-Optionen zeigt, dass das Open Interest an ETH bei 8 Milliarden Dollar liegt – ein neues Allzeithoch. Derweil liegt das aktuelle Open Interest von BTC bei etwa 5 Mrd. Dollar und damit deutlich unter seinem Höchststand von 15 Mrd. Dollar.

Im Juli übertraf das Open Interest an ETH zum ersten Mal BTC. Das deutet darauf hin, dass das spekulative Interesse groß ist und sich die Derivate-Trader auf The Merge vorbereiten.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Cardano

Cardano  Binance USD

Binance USD  Dogecoin

Dogecoin  Cronos

Cronos  Dai

Dai  Litecoin

Litecoin  Cosmos

Cosmos  Chainlink

Chainlink  TRON

TRON  Bitcoin Cash

Bitcoin Cash  FTX Token

FTX Token  LEO Token

LEO Token  Algorand

Algorand  OKB

OKB  Stellar

Stellar  Hedera

Hedera  Ethereum Classic

Ethereum Classic  VeChain

VeChain  Theta Network

Theta Network  Monero

Monero  Tezos

Tezos  EOS

EOS  IOTA

IOTA  NEO

NEO  Maker

Maker  Huobi Token

Huobi Token  KuCoin Token

KuCoin Token  TrueUSD

TrueUSD  Enjin Coin

Enjin Coin  Zcash

Zcash  Stacks

Stacks  Pax Dollar

Pax Dollar  Basic Attention Token

Basic Attention Token  Dash

Dash  Waves

Waves  GateToken

GateToken  NEM

NEM  Synthetix Network Token

Synthetix Network Token  Holo

Holo  Decred

Decred  Qtum

Qtum  Zilliqa

Zilliqa  Ravencoin

Ravencoin  OMG Network

OMG Network  Bitcoin Gold

Bitcoin Gold  0x

0x  Siacoin

Siacoin  Ontology

Ontology  Tether Gold

Tether Gold  Hive

Hive  DigiByte

DigiByte  REN

REN  Nano

Nano  Lisk

Lisk  HUSD

HUSD  Status

Status  Numeraire

Numeraire  Bitcoin Diamond

Bitcoin Diamond  Steem

Steem  Kyber Network Crystal Legacy

Kyber Network Crystal Legacy  Augur

Augur  Aave [OLD]

Aave [OLD]  Bytom

Bytom  Energi

Energi