Министерство юстиции США (DOJ) расследует дело немецкой страховой компании Allianz (ALVG.DE) изучает возможные неправомерные действия со стороны управляющих фондами и искажение рисков для инвесторов.

Исследование, раскрытое компанией 1 августа, сосредоточено на фондах Allianz, которые использовали сложные опционные стратегии для получения прибыли, но понесли огромные убытки, когда распространение COVID-19 вызвало резкие колебания фондового рынка в феврале и марте 2020 года.

По словам источников, Министерство юстиции изучает, отказались ли менеджеры структурированных альфа-фондов Allianz Global Investor от стратегии защиты от рыночных сбоев и как они доводят до сведения инвесторов размер риска.

Exclusive: Allianz under investigation in Germany over investment funds https://t.co/GDU5jYlV2t pic.twitter.com/zZ0H0rgXl4

— Reuters (@Reuters) September 7, 2021

Министерство юстиции и Allianz отказались комментировать характер расследования, по которому может быть возбуждено уголовное дело.

Комиссия по ценным бумагам и биржам США (SEC) в прошлом году начала расследование по факту прекращения использования фондов, сообщил Allianz после того, как в июле 2020 года система пенсионного обеспечения учителей штата Арканзас подала иск о возмещении ущерба в размере 774 миллиона долларов.

С тех пор против Allianz было подано по меньшей мере 25 судебных исков, в основном государственных пенсионных фондов США, в том числе в отношении рабочих метро Нью-Йорка и города Милуоки, на общую сумму около 6 миллиардов долларов США.

Компания добивается отклонения исков, мотивируя это тем, что она не несет ответственности за убытки инвесторов.

Министерство юстиции начало свое расследование после обращения SEC, в то время как немецкий финансовый регулятор BaFin также изучает вопрос о прекращении деятельности структурированных альфа-фондов, сообщает Reuters на этой неделе.

Помимо своего страхового бизнеса, немецкая компания является одним из крупнейших в мире управляющих деньгами с активами в размере 2,4 триллиона евро (2,9 триллиона долларов), управляемыми через инвестиционного гиганта с фиксированным доходом PIMCO и Allianz Global Investors.

В августе Allianz заявила, что пересмотрела риски, связанные с фондами, в свете расследования Министерства юстиции и пришла к выводу, что этот вопрос может оказать существенное влияние на его будущие результаты.

Беренберг, который оценивает Allianz как «покупатель», оценил, что наихудший удар для страховщика может составить 6,8 миллиарда евро (8 миллиардов долларов), что эквивалентно его чистой прибыли в прошлом году, если он проиграет все судебные иски и будет оштрафован властями США.

«Это серьезная неудача для Allianz», — сказал Рейтер Инго Спайх, глава отдела устойчивого развития и корпоративного управления Deka, одного из крупнейших инвесторов Allianz. «Возникает вопрос, в какой степени Allianz как страховщик должен участвовать в управлении активами и предложении сложных продуктов».

В ходатайстве об увольнении, поданном в феврале 2021 года, юристы Allianz утверждают, что эти учреждения были очень опытными инвесторами и были предупреждены о том, что стратегии являются спекулятивными.

Тем не менее, инвесторы в своих исках утверждают, что крах структурированных альфа-фондов был результатом отклонения Allianz от заявленной стратегии обеспечения защиты от падения рынка с помощью пут-опционов.

На презентации в феврале 2020 года, показанной в одном судебном иске инвестора, Allianz Global Investors представила семью альфа-фондов стоимостью 15 миллиардов долларов, заявив: «Сегодня мы, как никогда, готовы к серьезным потрясениям на рынке».

К концу марта того же года два фонда на общую сумму 2,3 миллиарда долларов на конец 2019 года были ликвидированы после того, как потеряли большую часть своей стоимости и инвесторы, такие как Arkansas Teachers, начали выходить из других фондов Alpha, неся большие убытки.

В исках инвесторов утверждается, что Allianz Global Investors заявляла, что всегда будет покупать больше опционов пут для защиты от падений рынка, чем количество проданных опционов на продажу, чтобы получить премиальный доход, но не поддержал этот подход.

«Основное нарушение, которое мы утверждаем, — это отказ от торговой стратегии. Они сказали, что собирались применить эту стратегию, но не сделали этого», — заявил адвокат одного истца судье в Нью-Йорке на досудебном заседании.

В своем предложении об отклонении Allianz заявил, что фонды имеют широкие полномочия изменять инвестиционные стратегии без предварительного согласия или уведомления.

Два закрытых фонда стремились превзойти трехмесячный индекс казначейских векселей США на 10% или более в год. Другие фонды Alpha были нацелены на то, чтобы опережать американские или мировые фондовые индексы на 2,5%, 3,5% или 5% в год, используя различные опционные стратегии.

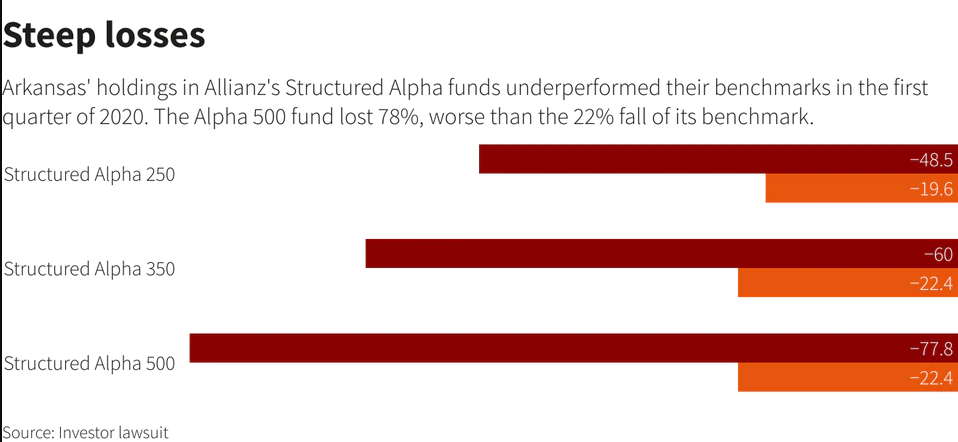

Однако один из фондов, Global Equity 500, потерял 78% в первом квартале 2020 года, в то время как контрольный показатель, по которому он измерялся, упал на 22%, согласно иску Арканзаса.

В иске Арканзаса также приводятся данные о позициях опционов для фонда US Equity 250 от 29 февраля 2020 года, показывающие, что он будет подвержен убыткам в случае падения индекса S&P 500 (.SPX) и увеличения индекса волатильности VIX ( .VIX) .

Всего несколько недель спустя с конца февраля S&P упал на четверть, а VIX вырос более чем вдвое.

Арканзас, у которого на конец 2019 года было 1,6 миллиарда долларов в трех фондах Alpha, решил передать то, что осталось от его инвестиций, в апреле 2020 года конкурирующему управляющему активами BlackRock (BLK.N), говорится в протоколе заседания совета директоров по пенсионным планам штата Арканзас.

Allianz отказался раскрыть, что осталось в фондах Alpha, которые не были ликвидированы.

Райнер Клоекер, управляющий фондом Union Investment, еще одного крупнейшего акционера Allianz, сказал, что расследование Министерства юстиции «усиливает подозрения в вопиющем внутреннем неправомерном поведении или отсутствии процессов контроля».

Выступая 6 августа, через несколько дней после того, как Allianz объявил о расследовании Министерства юстиции, генеральный директор Оливер Баэте сказал, что это была ужасная неделя для него и страховщика.

Allianz CEO describes horrible week with U.S. DOJ probe https://t.co/JXH5wXIB85 pic.twitter.com/vxHUJ0SK39

— Reuters (@Reuters) August 6, 2021

Баэте сказал, что события не имели ничего общего с возможностями, культурой или этикой Allianz Group. «Не все шло идеально с управлением фонда», — сказал он репортерам.

По словам сопредседателя комитета сенатора Ким Хаммера, комитет законодательного собрания штата, который курирует выход на пенсию, добавил потери в повестку дня сентябрьского заседания.

Он сказал Reuters, что комитет рассмотрит инвестиционную политику фонда Арканзаса и выяснит, является ли Allianz «компанией, с которой мы должны были сотрудничать в первую очередь».